(原标题:上海企源因劳动争议被告,9月5日在成都高新技术产业开发区人民法院审理) 据天眼查法律诉讼信息显示,上海企源科技股份有限公司(以下简称“上海企源”)因劳...

(原标题:美联工商铺:香港4月工商铺注册量录298宗 创8个月新高)股票配资入门书籍 智通财经APP获悉,5月6日,美联工商铺资料研究部综合土地注册处资料显示,...

(原标题:全球晶圆厂产能汕头股票配资,增长4%) 如果您希望可以时常见面,欢迎标星收藏哦~ 来源:内容由半导体行业观察(ID:icbank)编译自electro...

登录新浪财经APP 搜索【信披】查看更多考评等级 专题:第十五届陆家嘴论坛(2024) 2024陆家嘴论坛今日召开,在“绿色金融制度创新与市场激励”分论坛上,国...

本站消息,9月30日最专业炒股配资,民生加银聚益纯债最新单位净值为1.0537元,累计净值为1.1688元,较前一交易日下跌0.51%。历史数据显示该基金近1个...

|

伴随着国际金价节节攀升,黄金类ETF成为全市场的焦点。 部分黄金ETF的大起大落也受到市场关注。在放宽一级市场申购额度之后,黄金股ETF4月8日10点30分复牌跌停。该ETF节前曾连续3个交易日涨停,溢价率一度高达30%,尽管目前处于跌停状态,溢价率仍超过12%。 受金价飙升刺激,场内资金持续流入黄金类ETF。据银行证券基金研究中心数据统计,截至4月3日,全市场黄金ETF已经连续三周净流入,合计净流入金额超过55亿元。 黄金股ETF复牌跌停 此前连拉三个涨停板的黄金股ETF4月8日早盘10点30分复牌跌停。

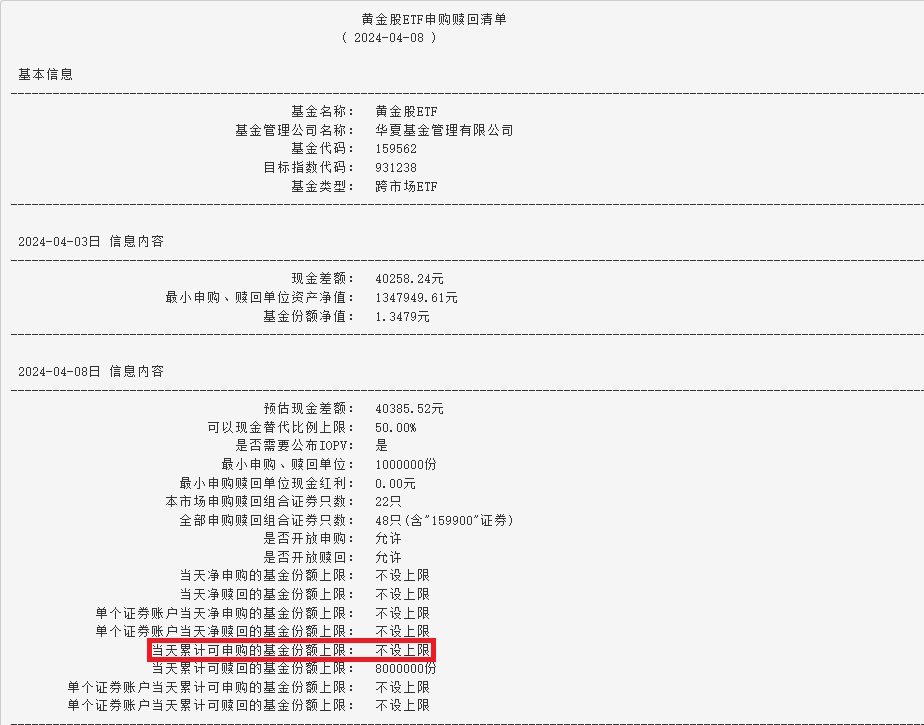

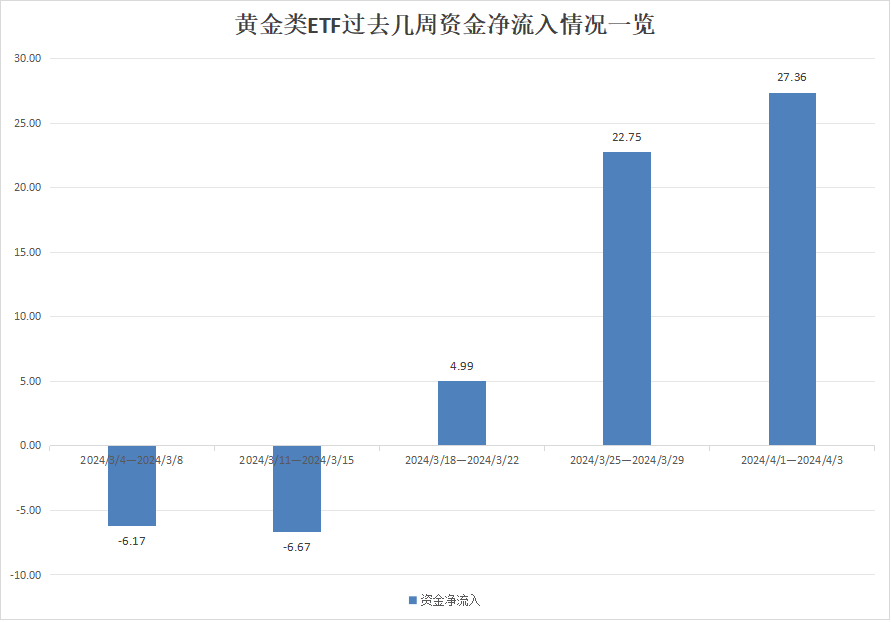

从盘面上看,截至4月8日午间收盘,黄金股ETF“卖一”位置仍有超123万手的卖单。该ETF半日成交5567万元,与前一交易日全天成交金额大体相当。 值得注意的是,该ETF此前在4月1日至4月3日的三个交易日里连续涨停,截至4月3日,六个交易日累计涨幅高达47.32%,溢价率一度飙升至30.50%。尽管4月8日一字跌停,目前溢价率仍然超过12%。 华夏基金表示,黄金股ETF此前二级市场价格连续涨停,伴随高溢价,这样的涨停实际上并不是标的指数真实的涨幅,跟随同一标的指数的其他ETF并没有涨停。黄金股ETF出现这样连续涨停的行情,是因为特殊时间节点,特殊产品遇到了特殊行情。 据华夏基金介绍,黄金股ETF属于跨市场ETF,因为跟踪的标的指数为中证沪深港黄金产业股票指数,有一部分成份股为紫金矿业、招金矿业、周大福等港股(注:不作为个股推荐),需要经由港股通投资于港股。 4月1日是复活节,港股休市,港股通暂停服务,南向资金无法买卖港股,所以也不支持黄金股ETF这样的跨市场ETF在一级市场申赎;但是A股照常开市,所以黄金股ETF二级市场支持正常交易。 即便是4月2日、3日恢复港股通交易,但是由于面临清明节小长假,部分资金到账有所滞后,综合流动性、补券、指数误差等原因,这两个交易日,黄金股ETF的申购额度也做了500万份、1000万份的限制。 这意味着,在此期间,黄金股ETF一旦出现高溢价,ETF特有的“实物申赎套利机制”无法充分发挥作用,其高溢价无法通过一级市场申赎及时平抑。 当然,散户短期对该ETF的买入热情急速高涨,也是导致涨停并持续高溢价的一个主要因素。 还有基金公司人士提醒,从黄金股ETF4月8日公布的申购赎回清单来看,目前申购额度已经没有限制,这也意味着“实物申赎套利机制”已经恢复常态,不排除该ETF未来几个交易日的溢价状态仍将继续回落,投资者需警惕高溢价买入的风险。  黄金ETF连续三周资金净流入 Wind数据显示,国内AU9999黄金4月8日盘中一度突破560元/克,伦敦现货黄金4月7日报收2329.57美元/盎司,双双创出历史新高。 国家外汇管理局也在继续增持黄金,数据显示,截至2024年3月末,中国3月末黄金储备7274万盎司,2月末为7258万盎司,环比增加16万盎司,这也是连续第17个月增加黄金储备。 黄金ETF更是连续三周保持“吸金”势头。据银河证券基金研究中心数据统计,截至4月3日,全市场黄金ETF过去三周合计资金净流入达到55.10亿元,过去两周每周的资金净流入均在20亿元以上。  多只黄金ETF“吸金”力度不减。Wind数据显示,截至4月3日,华安黄金ETF过去一个月资金净流入超过14亿元,规模飙升至174亿元之上。易方达黄金ETF资金净流入逼近7亿元,助力总规模达69.28亿元。博时、国泰旗下黄金ETF也有6亿元以上的资金净流入。 展望黄金后市,国泰基金表示,当前市场回归宏观基本面主导逻辑。基本面上看,美联储真正开启降息之前,短期金价可能维持高位区间震荡。短期来看,市场抢跑宽松预期交易,投资者需注意黄金类ETF短期上涨过快的风险。 中期看,美联储有望年内开启降息,“通胀回落+经济滚动式交替下行”对金价构成的利好趋势不变。近年地缘政治风险事件频发,2024年全球多地区领导人选举,市场不确定性整体可能有所上升,避险需求也为金价带来一定的中期支撑。全球央行的购金步伐仍在持续,黄金定价中枢有所上行。 后市长期看,全球经济衰退的总体趋势、全球央行加购黄金的需求上升拿地配资,以及全球“去美元化”的趋势使得黄金有望成为新一轮定价锚,这三因素使得贵金属有望具备上行动能。后续可持续关注地缘政治形势、全球宏观经济走势及全球央行购金情况。避险情绪可能会对金价有所支撑,若出现回调或可考虑逢低布局。 |